Was bedeutet degressive Gebäudeabschreibung?

Durch das Wachstumschancengesetz können Kapitalanleger seit 2023 bei Mietwohnungsneubauten unter bestimmten Voraussetzungen zwischen der linearen Abschreibung und der neu eingeführten degressiven Gebäudeabsetzung für Abnutzung (§ 7 Abs. 5a EStG) wählen.

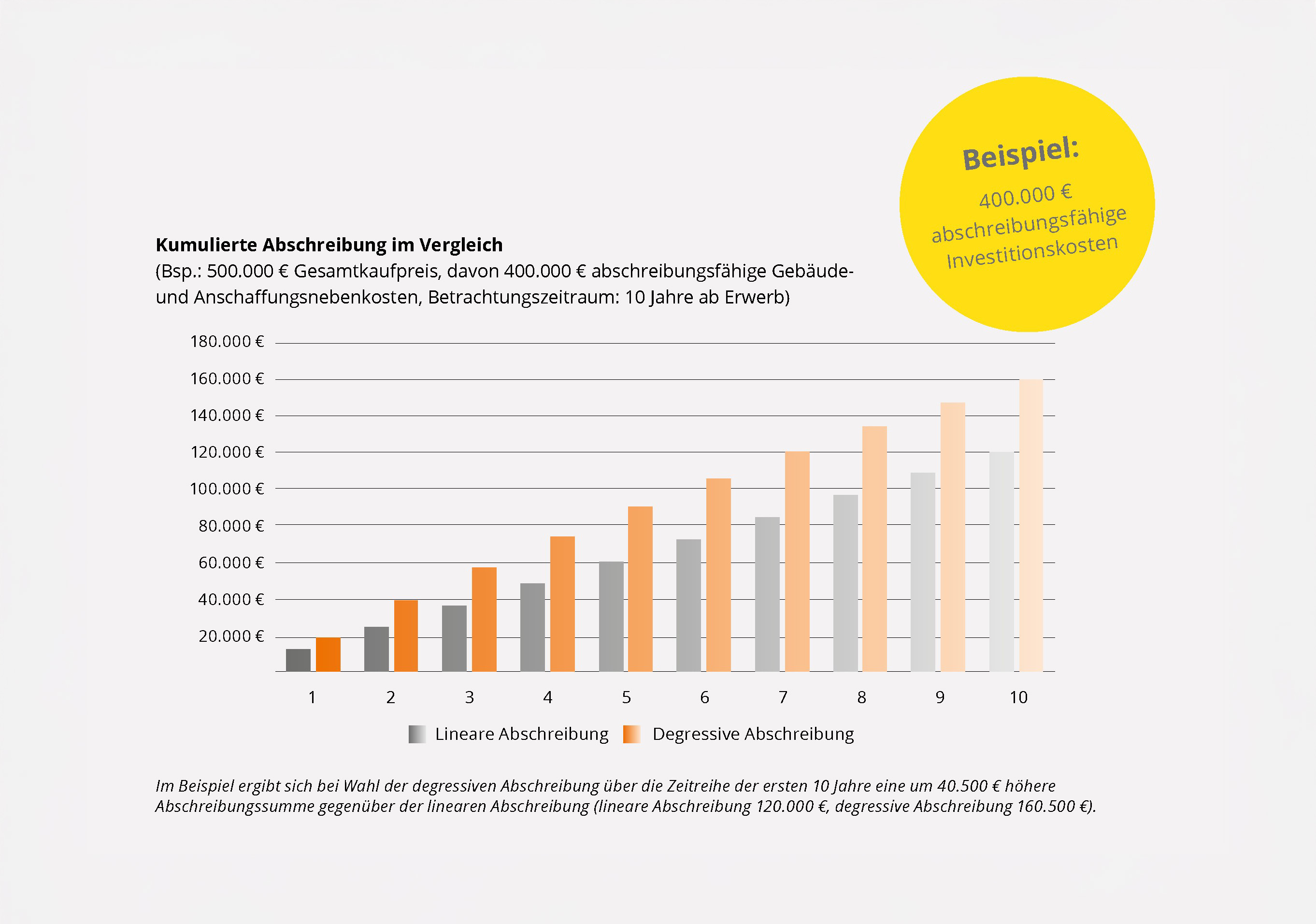

Die Methode der degressiven Gebäudeabschreibung ermöglicht in Anfangsjahren der Investition die überproportionale Absetzung der abschreibungsfähigen Anschaffungskosten (Gebäudeanteil zzgl. anteilige Nebenkosten des Kaufpreises), während bei der linearen Abschreibung die steuerliche Absetzung über die Nutzungsdauer der Immobilie gleich verteilt wird.

Degressive Abschreibung: 5 % der abschreibungsfähigen Restbuchwerte p.a. (späterer Wechsel zur linearen Abschreibung möglich). Lineare Abschreibung: 3 % der abschreibungsfähigen Investitionskosten p.a. über 33,3 Jahre.

Hieraus ergeben sich folgende potenzielle Vorteile:

- Verrechnung der Gebäudeabschreibung mit übrigen Einkünften des Kapitalanlegers

- Wahl zur steueroptimalen Verteilung der Abschreibung

- dadurch ggf. Liquiditätsvorteil

Sprechen Sie dazu mit Ihrem Steuerberater!